インボイスとは

2023年10月からインボイス制度が導入されます。

2023年10月からインボイス制度が導入されます。

「インボイス」って何? という方々も多いと思いますので、なるべくわかりやすく説明したいと思います。

まず、この制度は消費税に関するものであるということ、これが大前提です。

ですから、消費税の納税者の方以外はとりあえず関係ありません。

つまり、消費者にとっては全く関係ありません。消費税を納めておられる方がど真ん中になる制度です。

インボイスは「適格請求書」を指します。国が規定した適用税率や消費税額を明記した書類を言います。

今までは特に定めがなく、自由であった記載方法が決められています。端的に言えば、8%か10%かはっきりさせてくださいということです。

しかし、その「適格請求書」は誰でも作成していいわけではありません。国に申請して、登録番号を取得しなければなりません。言い方を変えれば、「適格請求書発行事業者」になる必要があります。その登録番号を明記しないと「適格請求書」とは認められません。

〇 仕入税額控除とは

ここで問題となるのが、取引先(仕入先)が「適格請求書発行事業者」かどうかです。なぜでしょう。

このことについて説明するには、消費税の「仕入税額控除」についてお話ししなければなりません。

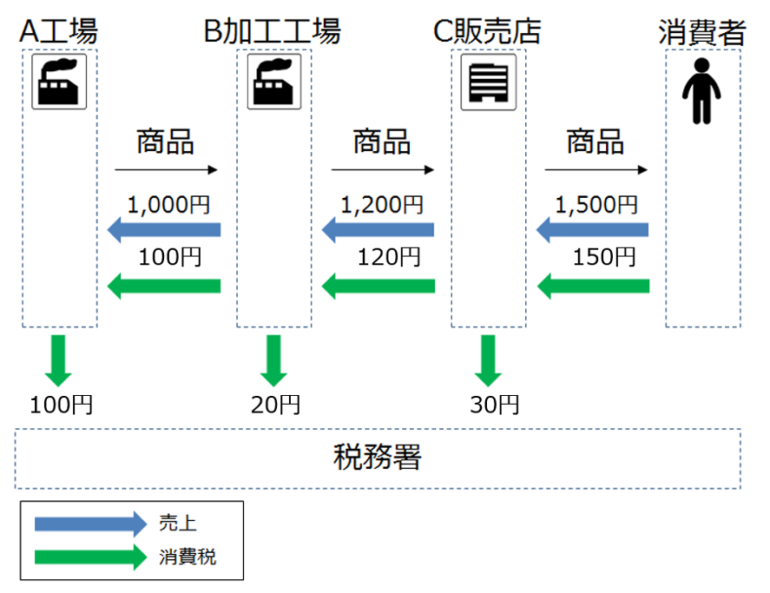

その前に今更ですが、消費税の計算方法、納税の仕組みを理解してください。簡単な図を例に説明します。

図にある通り、消費者が支払った150円の消費税はAが100円、Bが20円、Cが30円納めることによって、国庫に入ります。

100+20+30=150円です。

Aについては問題ないですね。Bから受領した消費税100円を納めます。

ではBはどうでしょう。Cから受領した消費税120円をそのまま納めるわけではありません。Aに仕入れた際100円の消費税を支払っています。

ですから、その差額120-100=20円を納めればいいのです。

商品本体の利益を考えてみてください。1,200-1,000=200円です。実際に手元にある金額は1,320-1,100=220円ですが、20円部分は利益ではなく、納付すべき消費税であり、利益に影響させてはいけません。Cについても同様です。

さて、仕入税額控除です。商品等を仕入れた際の消費税のことを言います。図で言えば、Bの100円、Cの120円がそれです。

「インボイス制度」が導入されれば、取引先が「適格請求書発行事業者」でなければ、この仕入税額控除が認められません。

例えば、Aが「適格請求書発行事業者」でないと、Bの納税すべき消費税は、Aに支払った100円は仕入税額控除が認められず、120円になります。

取引先(仕入先)が「適格請求書発行事業者」であるかどうか

ここまでお分かりいただけたでしょうか。今まではすべての取引について仕入税額控除が認められていましたが、インボイス制度が開始されるとそうはいかなくなるのです。

ここまでお分かりいただけたでしょうか。今まではすべての取引について仕入税額控除が認められていましたが、インボイス制度が開始されるとそうはいかなくなるのです。

例えば、小さい飲食店、個人タクシー、その他小規模な個人商店等を利用した場合、支払った消費税が控除されなくなるのです。

ではまずどうしたらいいでしょう。取引先に「適格請求書発行事業者」かどうか問い合わせましょう。

参考:「インボイス制度対応企業間取引の手引き」

もし、取引先(仕入先)が「適格請求書発行事業者」でなければ、消費税分は支払わないでよくなります。取引先(仕入先)によって、仕入税額控除を受けられるか、受けられないか異なることになります。インボイス制度開始前にしっかり確認しておいてください。

ここまでは、取引先(仕入先)のことをお話してきましたが、以下はご自身の事業、会社について説明します。

課税事業者(消費税を納税している方)であるとき

当然、「適格請求書発行事業者」の登録申請を行ってください。そして、登録番号を取得してください。

もし、「適格請求書発行事業者」でないと、取引先から消費税部分の金額を受領できなくなります。簡単に言うと売上が10%減少します。でも、消費税は納税しなければなりません。それだけ利益が減少します。

「適格請求書発行事業者」になれば、今まで通り何ら変化はありません。

免税事業者(消費税を納税していない方)であるとき

今更ですが、免税事業者とは、年間売上が1,000万円以下である事業者をいいます。「適格請求書発行事業者」の登録申請をするかどうか、思案のしどころです。

「適格請求書発行事業者」の登録申請をしないとき

取引先から消費税部分の金額を受領できなくなります。簡単に言うと売上が10%減少します。消費税は納めなくていいですが、売上の10%減少は厳しいです。しかし、売上の相手先が消費税の課税事業者(消費税を納税している方)でなければ、売上の金額は今まで通りで問題ありません。小規模の小売業等、消費者相手の事業者の方はこの選択でOKです。

適格請求書発行事業者」の登録申請をするとき

取引の実態は今まで通りです。ただし、消費税の納税が必要になります。つまり、消費税の納税額だけ利益が減少します。でも、その消費税の金額は、売上の10%丸々ではないです。

先ほどの説明を思い出してください。仕入税額控除が認められます。ですから、利益は減少することにはなりますが、売上が10%減少することと比較すれば、この選択がいいでしょう。しかし、経理の手間は増えますし、書類の整理にも時間は取られるでしょう。消費税の申告も必要になります。

かなり大雑把な説明でしたが、ご理解いただけたでしょうか。「適格請求書発行事業者」を選択するかどうか迷っておられる方、どうぞ税理士にご相談ください。業種や形態はそれぞれでしょうから、個別に相談していただいてしっかりお考え下さい。

インボイス制度のスケジュール

《制度の開始》

・令和5年10月1日から開始です。

《申請期限》

・令和5年3月31日までです。

申請方法等は国税庁ホームページ、各税務署の説明会等をご利用ください。

もちろん、税理士は喜んでお手伝いします。

インボイス制度についてや、その他税務については、お気軽に当事務所までご相談ください。